Условия банков и особенности

Для того чтоб вам удобнее было сравнить ипотечные программы на строительство частного дома, ниже представлена таблица с условиями кредитования двух рассматриваемых нами банков.

| Сбербанк | АТБ | |

|---|---|---|

| Процентные ставки | 10,5% – 0,5% – если у вас есть зарплатной карты; +1% – на период, пока вы не зарегистрировали ипотеку; +1% – если вы отказываетесь от страхования жизни и здоровья, как требует это Банк |

12,25 -12,5% · +1% при подтверждении части дохода по форме банка; · +1,5% для собственников бизнеса и индивидуальных предпринимателей; · +1,5% если вы будете строить загородный дом · размер процентной ставки увеличен на 2% будет до тех пор, пока не предоставите документы, которые подтверждают целевое использование кредитных средств |

| Срок кредита | до 30 лет | от 3 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей в Москве и Московской; 350 000 – в других регионах |

| Максимальная сумма, руб. | Не выше 75% от оценки залога | Не ограничена, но не более 70% залога |

| Первоначальный взнос | от 25% | от 30% |

| Страхование | Обязательное страхование залогового имущества (кроме земельного участка) | Страхование жизни, здоровья Заемщика и залога Причем, при отказе от одной из страховки, процентная ставка увеличивается от 1 до 1,5% |

Программа «Молодая семья»

Государство запустило ряд программ поддержки ипотечных заемщиков, чтобы помочь максимально выгодно решить жилищную проблему жителей страны. Более подробно о них мы говорили ранее в посте ипотека с господдержкой. А сейчас вкратце обсудим ряд из них относительно стройки.

Воспользоваться программой ипотека «Молодая семья» в Сбербанке может семья, в которой хотя бы один из супругов не достиг 35-летнего возраста на момент подачи заявки на кредит или неполная семья, в которой родитель не достиг 35-летнего возраста на момент подачи заявки на кредит. Кредит по данной программе выдается под 11,25%, первоначальный взнос от 20%.

В АТБ существует подобная программа под названием «Ипотека молодым», но ее условия отличаются от Сбербанковской. Если в Сбербанке льготными условиями «молодая семья» вы можете воспользоваться при получении кредита, то в АТБ льготная программа для молодых семей предназначена для поддержки заемщиков, с которыми уже заключен ипотечный договор после рождения или усыновления ребенка, позволяя в течение льготного периода (один календарный год) оплачивать установленные кредитным договором ежемесячные платежи в уменьшенном размере.

Материнский капитал

Ну и, конечно же, никто не отменял право использование материнского капитала. Ипотека с материнским капиталом подразумевает полное или частичное использование вами данных денежных средств для погашения части жилищной ипотеки. Условия использования капитала также различаются в рассматриваемых нами банках, итак:

– в Сбербанке вы можете использовать материнский капитал для первоначального взноса или его части, а также для частичного досрочного погашения;

-а в АТБ – только на частичное досрочное погашение кредита.

И не забывайте, что решение о переводе средств по мат капиталу принимается в течение двух месяцев, поэтому заранее об этом побеспокойтесь.

Прежде, чем закончить наш ликбез по ипотеке на строительство дома, хочется сказать о дополнительных льготных условиях, которые имеются в рассматриваемых нами финансовых организациях, они конечно разные, но их наличие приятно, в принципе.

В Сбербанке вы можете в течение двух лет воспользоваться отсрочкой по уплате основного долга или увеличить срок кредитования. Для этого вам нужно представить документы о том, что стоимость вашего строящегося жилого дома увеличилась на период стройки.

В свою очередь, в АТБ вы можете снизить ежемесячные платежи по программе «Назначь свою ставку». Смысл заключается в том, что вы вносите единовременный платеж, соответствующий требованиям, соответственно ваша процентная ставка уменьшается. Варианта три:

«Лайт» – единовременный платеж составляет 1% от суммы кредита, ставка снижается на 0,5%;

«Классик»: единовременный платеж – 2,5% от суммы кредита, ставка снижается на 1,0%;

«Премиум»: единовременный платеж – 4% от суммы кредита, ставка снижается на 1,5%.

Налоговые вычеты

Ну, и нельзя не упомянуть о налоговых вычетах. Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13%, максимум – 260 000 рублей. Вычет предоставляется после получения на руки Свидетельства о праве собственности на жилой дом.

Подробнее читайте наш пост: «Налоговый вычет проценты по ипотеке»

Требования к заемщикам

Банки в настоящее время относятся довольно требовательно к заемщикам. Особенно тщательно проверяется платежеспособность и надежность клиента. Это связано с желанием кредитных организаций свести к минимуму возможные неплатежи и связанные с ними проблемы. Ведь банк заинтересован в погашении ссуды, а не получении предметов залога, даже если таковой был предусмотрен условиями договора.

Список основных требований к потенциальным заемщикам:

- российское гражданство;

- возраст от 18 (чаще 21-23) лет;

- наличие официального дохода, позволяющего выплачивать кредит;

- наличие постоянной регистрации в регионе, который обслуживается банком.

Условия по ипотеке на строительство частного дома в Россельхозбанке в 2020 году

Российский сельскохозяйственный банк дает своим клиентам более десятка разных пакетов оформления займа.

| Название/описание | Сроки (лет) | % |

| Мечты сбываются — программа, нацеленная на покупку квартиры таунхауса в жилом состоянии. При этом не имеет значение рынок — первичный или вторичный. Сумма — от ста тысяч до 60 миллионов рублей. Первый платеж — минимум 20%. | 30 | 8,2 |

| Ипотека «Сельская» — деньги, направленные на покупку строящегося или функционирующего жилого помещения. Договор о купле-продаже возможно заключить физическим или юридическим лицами, идивидуальным предпринимателем. Смысл в том, чтобы привлечь граждан к покупке собственного жилья в сельских районах. Размеры финансирования — от 100 000 до 3 000 000 миллионов. | 25 | 2,7 |

| Дом мечты — от ста тысяч до 20 млн. Валюта — рубли. При этом первоначальный взнос относительно небольшой — десятая часть общей суммы. | 30 | 9,3 |

| «Не переплачивай» — это тариф, который дается не на покупку недвижимости напрямую, а на погашение предыдущих займов по ним. Целевые направления: квартира (I/II рынки), жилой дом + земельный участок, таунхаус (отдельно или с участком), реструктуризация имеющегося долга. Мин. размер — 100 тыс. Максимальная сумма зависит от направления средств. На погашение кредитов дают до 20 млн, на квартиры от 10 до 20 млн, на дома — до 10 млн. Обеспечение выплаты — залог приобретаемого вами объекта. | 30 | 8 |

| «Специальные предложения» — составляется договор строительства с условием, что за долю вклада вы получаете в новостройке определенное количество площади. Размеры финансовой помощи — от ста тысяч до 60-ти миллионов RUB. При этом ваш первоначальный взнос — минимум 15% от общей суммы. | 10 | 3,75 |

| Ипотечные каникулы — ипотека, нацелена на покупку квартиры (в новостройке или ранее эксплуатируемом доме). При этом первый взнос вы платите на 13-й месяц с даты получения денег. | 30 | 10 |

| «Ипотечное жилищное кредитование» — деньги на покупку загородного домика с участком или без. До 60 млн рублей на 30 лет. | 30 | 9 |

| Рефинансирование военной ипотеки — реструктуризация старых долгов для военных. Сумма — не больше двух миллионов семисот тысяч рублей. | 3 — 27 | 8,75 |

| Рефинансирование ипотеки государственный РСХБ — быстрое погашение предыдущих кредитов, вне зависимости от того, на каком из рынков были приобретены апартаменты. Размер ипотеки — от 100 000 до 20 000 000. | 30 | 10,15 |

| Государственная поддержка семей с детьми — договоры купли-продажи рассматриваются на такие объекты: долевое соглашение с застройщиком, для жителей Дальнего востока — покупки квартир/домов на вторичном рынке. | 30 | 4,7 |

| Молодая семья и материнский капитал — до 60 000 000 RUB на приобретение квартиры/дома по государственной программе. | 30 | 9 |

| Целевая ипотека — это покупка апартаментов под залог того недвижимого имущества, которое у вас уже есть. Выдается без комиссии. | 30 | 10,10 |

| Нецелевой кредит под залог жилья — 10 млн на 10 лет. | До 10 | 10,7 |

| Ипотека по двум документам — клиенту не придется подтверждать свой доход и вид занятости. Все происходит по форме банка. | 25 | 10,3 |

| Военная ипотека — деньги, которые предоставляются военнослужащим. Условие: участие в накопительно-ипотечной системе — от трех лет. | До 27 | 8,75 |

Ипотечное кредитование в РСХБ

Кредитование в Россельхозбанке происходит на особых требованиях, которые равны для всех клиентов. Информацию по предложениям и процентам публикуют на сайте.

Описание программы:

- максимальный срок — 30 лет;

- первый платеж — минимум 15% от общей стоимости возведения дома;

- размер — от 100 000 до 60 миллионов рублей;

- выдается строго в государственной валюте по безналичному расчету;

- ставка — от 9%.

Сельская ипотека

Одним из наиболее привлекательных по условиям является тарифный план «Сельская ипотека». Здесь предусмотрена льготная ставка по процентам для того, чтобы привлекать людей к жизни в сельской местности. Коэффициент переплаты — от 2,7% на срок до 25 лет. Особенности:

- целевые средства на приобретение недвижимости или ее возведение;

- клиент сам выбирает схему погашения задолженности;

- доходы подтверждаются банком;

- есть возможность купить не только жилплощадь, но и земельный участок (что особенно актуально в сельской местности).

Нюансы при ипотеке на дом

Готовый к эксплуатации жилой дом, коттедж или таунхаус, как и купленная на рынке вторичного жилья квартира, имеют статус готового объекта, а потому и условия при оформлении ипотеки и процентные ставки у них одинаковые.

Другая ситуация складывается вокруг строящегося дома, который имеет иной статус, а именно «Строительство жилого дома». Ввиду этой особенности для заключения договорных отношений с банком необходимо предоставить следующую документацию:

- Подтверждение имущественных прав на земельный надел, на котором производится строительство ипотечной недвижимости;

- Свидетельство о госрегистрации на такой участок;

- Выписка из ЕГРН на надел, выданная не раньше месяца с момента обращения в банковскую организацию;

- Кадастровый паспорт земельного участка;

- Разрешение местной администрации на проведения соответствующих строительных работ.

Как взять ипотеку под строительство своего жилья

Чтобы кредитоваться для строительства своего дома, необходимо:

- выбрать кредитную организацию по своим параметрам;

- подать заявку и дождаться одобрения;

- подготовить необходимую документацию;

- дополнительно подтвердить своё имущественное право на участок земли, на котором будет вестись строительство;

- подписать кредитные документы;

- зарегистрировать сделку в уполномоченном органе;

- получить денежные средства полностью или оговорёнными траншами.

Требования к заемщику

Не каждый может оформить ипотеку. Потенциальный заёмщик должен отвечать требованиям, которые предъявляет кредитная организация. Это:

- возраст от 20 лет. Некоторые кредитные учреждения выдают ипотеку лицам, которым уже исполнился 21 год, реже – 25 лет;

- на момент полного погашения кредита ипотечник не должен быть пенсионером;

- заёмщик должен быть официально трудоустроенным на последнем месте работы не менее полугода. Общий трудовой стаж – не менее года, реже – 3 года;

- при необходимости он должен подтвердить свой доход. Это можно сделать с помощью справки 2-НДФЛ или по форме банка.

Требования к дому

Будущая постройка также должна отвечать стандартам индивидуального жилого строительства:

- дом должен быть пригоден для постоянного круглогодичного проживания;

- «мокрые» зоны должны располагаться отдельно и быть в наличии;

- если покупается готовое строение, требующее реконструкции, оно не должно находиться на территориях, которые предназначены под снос.

Необходимые документы

Заранее нужно подготовить:

- основной документ и СНИЛС заёмщика и поручителей;

- копию трудовой книжки;

- документы о доходах;

- военный билет. Некоторые кредитные учреждения его не требуют;

- документы на землю, на которой будет вестись строительство;

- разрешительные документы на возведение постройки;

- согласованный план будущего дома;

- кадастровая и техническая документация на участок.

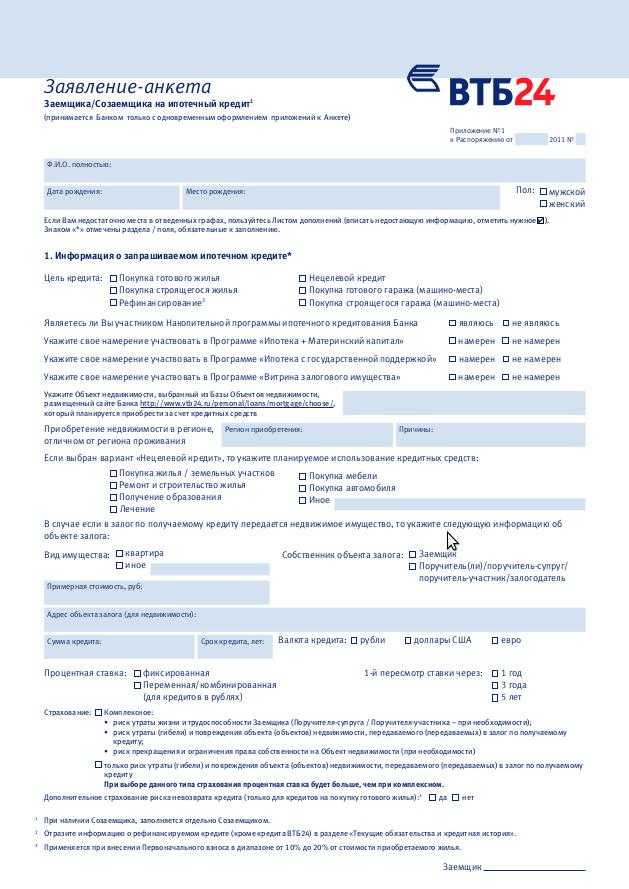

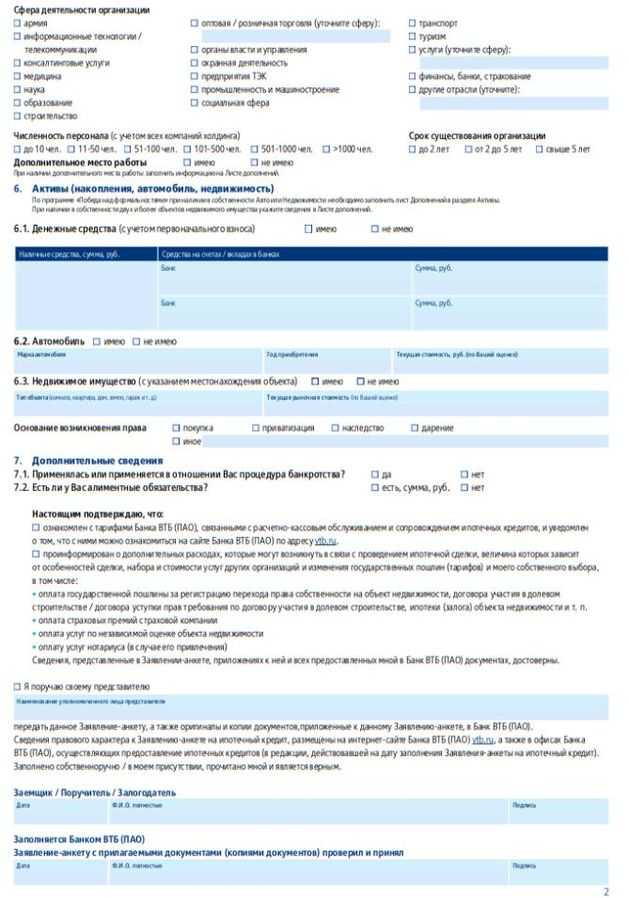

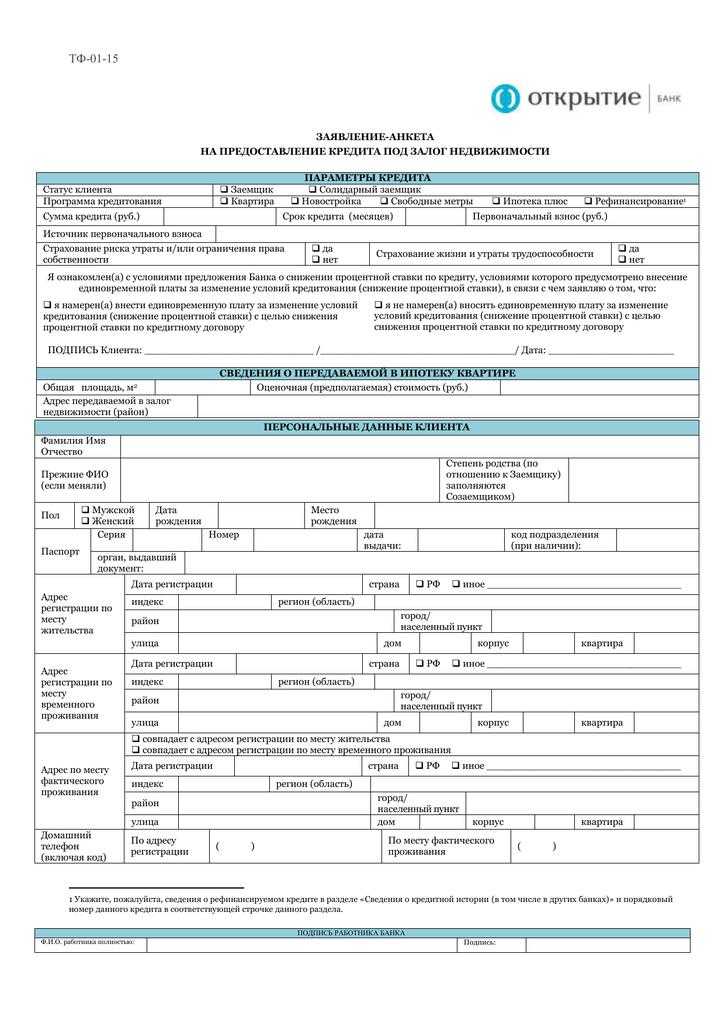

Образцы заявлений

У каждого кредитного учреждения свои бланки заявлений на оформление ипотечного кредита. Вот примерный образец:

Титульный лист

Оборотная сторона

Условия банков и особенности

Для того чтоб вам удобнее было сравнить ипотечные программы на строительство частного дома, ниже представлена таблица с условиями кредитования двух рассматриваемых нами банков.

| Сбербанк | АТБ | |

|---|---|---|

| Процентные ставки | 10,5% — 0,5% — если у вас есть зарплатной карты; +1% — на период, пока вы не зарегистрировали ипотеку; +1% — если вы отказываетесь от страхования жизни и здоровья, как требует это Банк | 12,25 -12,5% · +1% при подтверждении части дохода по форме банка; · +1,5% для собственников бизнеса и индивидуальных предпринимателей; · +1,5% если вы будете строить загородный дом · размер процентной ставки увеличен на 2% будет до тех пор, пока не предоставите документы, которые подтверждают целевое использование кредитных средств |

| Срок кредита | до 30 лет | от 3 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей в Москве и Московской; 350 000 — в других регионах |

| Максимальная сумма, руб. | Не выше 75% от оценки залога | Не ограничена, но не более 70% залога |

| Первоначальный взнос | от 25% | от 30% |

| Страхование | Обязательное страхование залогового имущества (кроме земельного участка) | Страхование жизни, здоровья Заемщика и залога Причем, при отказе от одной из страховки, процентная ставка увеличивается от 1 до 1,5% |

Программа «Молодая семья»

Государство запустило ряд программ поддержки ипотечных заемщиков, чтобы помочь максимально выгодно решить жилищную проблему жителей страны. Более подробно о них мы говорили ранее в посте ипотека с господдержкой. А сейчас вкратце обсудим ряд из них относительно стройки.

Воспользоваться программой ипотека «Молодая семья» в Сбербанке может семья, в которой хотя бы один из супругов не достиг 35-летнего возраста на момент подачи заявки на кредит или неполная семья, в которой родитель не достиг 35-летнего возраста на момент подачи заявки на кредит. Кредит по данной программе выдается под 11,25%, первоначальный взнос от 20%.

В АТБ существует подобная программа под названием «Ипотека молодым», но ее условия отличаются от Сбербанковской. Если в Сбербанке льготными условиями «молодая семья» вы можете воспользоваться при получении кредита, то в АТБ льготная программа для молодых семей предназначена для поддержки заемщиков, с которыми уже заключен ипотечный договор после рождения или усыновления ребенка, позволяя в течение льготного периода (один календарный год) оплачивать установленные кредитным договором ежемесячные платежи в уменьшенном размере.

Материнский капитал

Ну и, конечно же, никто не отменял право использование материнского капитала. Ипотека с материнским капиталом подразумевает полное или частичное использование вами данных денежных средств для погашения части жилищной ипотеки. Условия использования капитала также различаются в рассматриваемых нами банках, итак:

– в Сбербанке вы можете использовать материнский капитал для первоначального взноса или его части, а также для частичного досрочного погашения;

-а в АТБ – только на частичное досрочное погашение кредита.

И не забывайте, что решение о переводе средств по мат капиталу принимается в течение двух месяцев, поэтому заранее об этом побеспокойтесь.

Прежде, чем закончить наш ликбез по ипотеке на строительство дома, хочется сказать о дополнительных льготных условиях, которые имеются в рассматриваемых нами финансовых организациях, они конечно разные, но их наличие приятно, в принципе.

В Сбербанке вы можете в течение двух лет воспользоваться отсрочкой по уплате основного долга или увеличить срок кредитования. Для этого вам нужно представить документы о том, что стоимость вашего строящегося жилого дома увеличилась на период стройки.

В свою очередь, в АТБ вы можете снизить ежемесячные платежи по программе «Назначь свою ставку». Смысл заключается в том, что вы вносите единовременный платеж, соответствующий требованиям, соответственно ваша процентная ставка уменьшается. Варианта три:

«Лайт» – единовременный платеж составляет 1% от суммы кредита, ставка снижается на 0,5%;

«Классик»: единовременный платеж – 2,5% от суммы кредита, ставка снижается на 1,0%;

«Премиум»: единовременный платеж – 4% от суммы кредита, ставка снижается на 1,5%.

Налоговые вычеты

Ну, и нельзя не упомянуть о налоговых вычетах. Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13%, максимум – 260 000 рублей. Вычет предоставляется после получения на руки Свидетельства о праве собственности на жилой дом.

Подробнее читайте наш пост: «Налоговый вычет проценты по ипотеке»

Рискует ли получатель ипотеки?

В случае, когда владелец ипотеки утрачивает возможность оплачивать ежемесячные взносы, он имеет возможность перепродать недостроенный частный дом. Спрос на подобную недвижимость вполне высокий для нашего рынка. А незакрытую ипотеку легко переоформить на нового хозяина. В таком случае вы не потеряете ровным счетом ничего и риск сведен к абсолютному минимуму.

Оформление ипотеки – это очень выгодное и достойное предложение для тех людей, кто нуждается в этих деньгах. За счет них вы сможете построить и обустроить свой новый дом. Просто будьте более внимательны при изучении ипотечных предложений разных банков. Выбирайте ту ипотеку, которая более выгодна по условиям и доставит вам меньше всего неудобств. Желаем удачи!

Как взять ипотеку под строительство своего жилья

Чтобы кредитоваться для строительства своего дома, необходимо:

- выбрать кредитную организацию по своим параметрам;

- подать заявку и дождаться одобрения;

- подготовить необходимую документацию;

- дополнительно подтвердить своё имущественное право на участок земли, на котором будет вестись строительство;

- подписать кредитные документы;

- зарегистрировать сделку в уполномоченном органе;

- получить денежные средства полностью или оговорёнными траншами.

Требования к заемщику

Не каждый может оформить ипотеку. Потенциальный заёмщик должен отвечать требованиям, которые предъявляет кредитная организация. Это:

- возраст от 20 лет. Некоторые кредитные учреждения выдают ипотеку лицам, которым уже исполнился 21 год, реже – 25 лет;

- на момент полного погашения кредита ипотечник не должен быть пенсионером;

- заёмщик должен быть официально трудоустроенным на последнем месте работы не менее полугода. Общий трудовой стаж – не менее года, реже – 3 года;

- при необходимости он должен подтвердить свой доход. Это можно сделать с помощью справки 2-НДФЛ или по форме банка.

Требования к дому

Будущая постройка также должна отвечать стандартам индивидуального жилого строительства:

- дом должен быть пригоден для постоянного круглогодичного проживания;

- «мокрые» зоны должны располагаться отдельно и быть в наличии;

- если покупается готовое строение, требующее реконструкции, оно не должно находиться на территориях, которые предназначены под снос.

Необходимые документы

Заранее нужно подготовить:

- основной документ и СНИЛС заёмщика и поручителей;

- копию трудовой книжки;

- документы о доходах;

- военный билет. Некоторые кредитные учреждения его не требуют;

- документы на землю, на которой будет вестись строительство;

- разрешительные документы на возведение постройки;

- согласованный план будущего дома;

- кадастровая и техническая документация на участок.

Образцы заявлений

У каждого кредитного учреждения свои бланки заявлений на оформление ипотечного кредита. Вот примерный образец:

Титульный лист

Оборотная сторона

Ипотека с заключением залогового соглашения

Такая ипотека окажется более выгодной в сравнении с потребительским кредитом. Во-первых, срок заключения договора займа может быть рассчитан до 30 лет. Во-вторых, здесь заявитель вправе рассчитывать на более существенную денежную сумму. Заем выдается исходя из оценочной стоимости заложенного объекта недвижимости – в среднем 80-85% от вычисленной суммы. Процентные ставки предложены разные, но в среднем начинаются от 18%.

К незначительным недостаткам можно отнести следующее:

- Ход оформления займа можно назвать более длительным и утомительным.

- Сумма выделенных средств ограничивается стоимостью залога.

- Существует риск утраты заложенной недвижимости, если клиент не сможет производить оплату по кредиту.

Что в итоге выбрать?

Ипотека на строительство – это «сложный» вид кредита, и чаще всего условия подбираются в каждом конкретном случае. Пока неизвестно, как именно будет работать пилотный проект – если выделенных денег хватит на 600-700 кредитов, это никак не повлияет на рынок. Но возможен вариант, что на пилотном проекте банк «Дом.РФ» протестирует новую программу и сможет определить тот формат кредитования, который лучше всего подойдет для ИЖС.

А пока мы сравним все варианты в таблице:

| Программа | Плюсы | Минусы | Кому подойдет |

|---|---|---|---|

| Льготная ипотека от «Дом.РФ» |

|

|

Тем, кто и так планировал заказать строительство подрядчику |

| Стандартные программы |

|

|

Тем, кого устраивают стандартные условия кредитования в его банке |

| Деревянная ипотека | Низкая процентная ставка с государственным субсидированием | Дом нужно заказывать у одного из 22 производителей (у которых цены будут высокими), ставка выше, чем по льготной ипотеке | Тем, кто готов заплатить больше за деревянный дом заводского производства и нашел подходящего производителя |

| Сельская ипотека | Самая низкая процентная ставка |

|

Тем, кто всерьез намерен купить жилье в сельской местности и при этом сможет «тянуть» ипотеку |

| Использование материнского капитала |

|

|

Тем, у кого есть материнский капитал, и кто строит дом собственными силами |

Таким образом, в России все же можно найти деньги на строительство частного дома – в кредит или даже напрямую от государства. Правда, в каждом из этих случаев нужно заранее иметь земельный участок (который может стоить очень дорого), а также подвести к нему все коммуникации (которых может просто не быть).

В итоге умеренного успеха добилась только программа сельской ипотеки – а новая программа, хоть ее и широко анонсировали, пока очень ограничена в практическом использовании. Но при успешном эксперименте ее могут расширить, и тогда построить жилье в ипотеку будет действительно выгодно. Но сможет ли это обеспечить ввод 40 миллионов квадратных метров жилья в год – вопрос остается открытым.